한국TCFD얼라이언스 사무국을 맡고 있는 한국사회책임투자포럼(KoSIF)은 2023년 12월 11일, 서울 여의도 전경련회관에서 한국TCFD얼라이언스 워킹그룹(WG)3 – 시나리오 분석 역량강화를 위한 2회차 국제 TCFD 컨퍼런스를 개최했습니다. 컨퍼런스는 한국TCFD얼라이언스 멤버기업과 국내 기업 및 금융기관을 대상으로 <기업과 금융의 기후시나리오 – 전환 계획> 이라는 주제로 진행되었습니다.

행사는 세 세션으로 나뉘어, 첫번째 세션은 ‘전환 시나리오와 금융기관 및 기업의 전략’ 그리고 두번째 세션은 ‘금융기관의 전환 시나리오 적용 사례 분석’, 마지막으로 ‘기업의 전환 시나리오 적용 사례 분석’이라는 발제로 구성되었습니다.

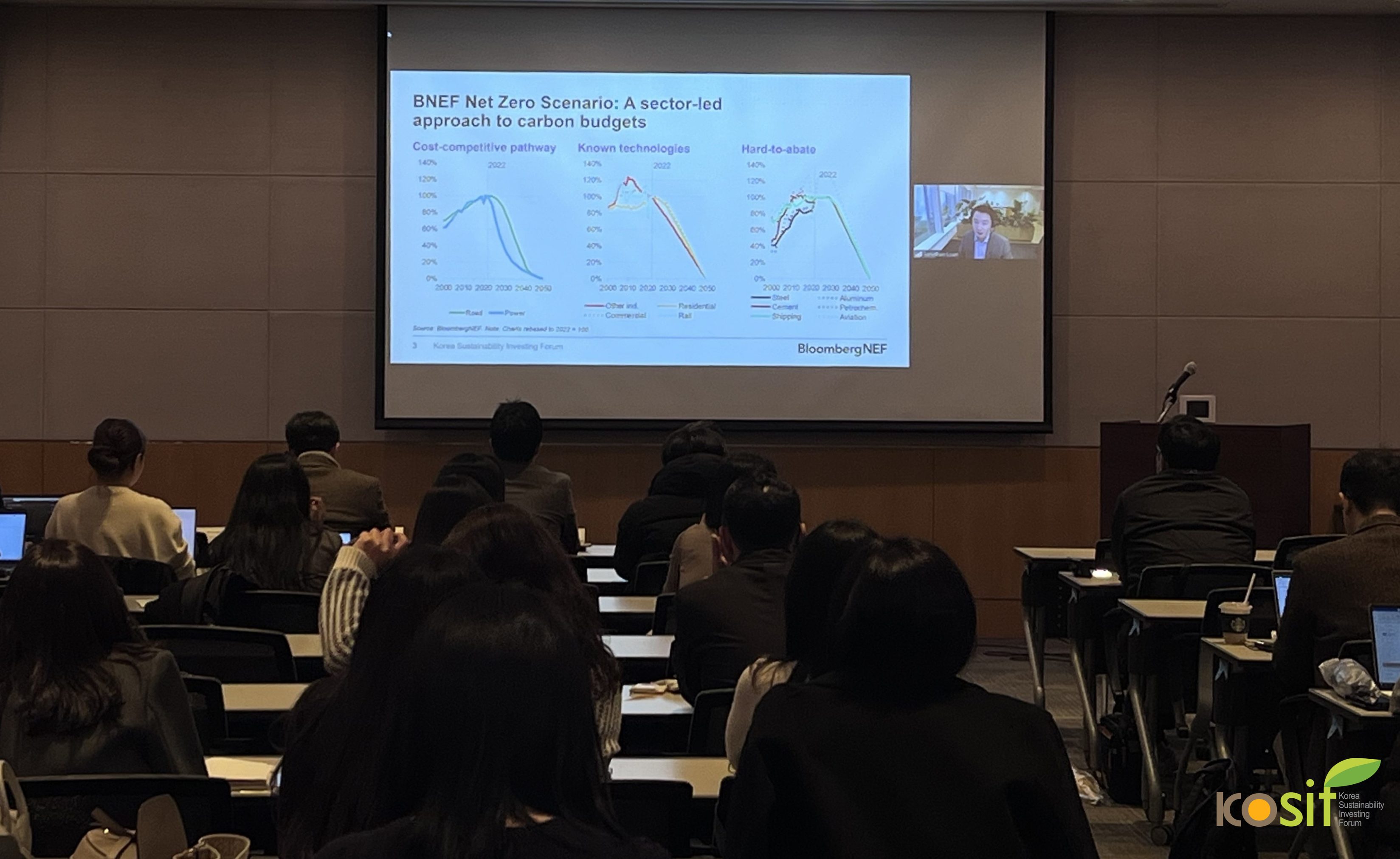

본격적으로 첫 번째 세션에서는 BloombergNEF 아태지역 지속가능성 총괄 책임자 Jonathan Luan이 ‘전환 시나리오와 금융기관 및 기업의 전략’에 대해 발제를 맡았습니다.

발제 1: Jonathan Luan, BloombergNEF 아태지역 지속가능성 총괄 책임자

기후 전환 시나리오 이해를 위해 가장 중요하게 살펴볼 지표로 경계(boundaries) / 촉발점(trigger points) / 시야 전환 및 세분화(views and granularity) 3가지를 강조합니다. 이는 여러 기구 및 기관에 따라 기후 시나리오 시나리오별 예측치, 셋팅, 결과값이 각각 존재하기 때문에 전체 로직 및 각각의 시나리오를 모두 이해하는 것은 거의 불가능하기 때문입니다.

경계 측면에서는 탄소 예산 시나리오 분석을 예시로 비용 경제 경로 / 알려진 기술 / 아직 상용화되지 않은 기술(배출을 줄이기 어려운 금속, 철강 등)을 강조합니다. 촉발점의 경우 탄소 가격 자체가 높아지면 탄소 사용량이 줄어들 수 있으나, 국가별 탄소가격 및 무료 할당량에 따라 각국의 시장별로 분석하는 것이 중요합니다. 시장별 분석 결과 기술이 가격을 뛰어넘는 중요 요소, 즉 촉발점이 되고 이를 통해 전환 시나리오가 가능할 것이라고 예측했습니다

시야 전환 및 세분화에 관해서는, 우리가 태양열 에너지 부분을 간과하고 있었다고 언급했습니다. 반년에 한 번씩 현장 정보를 수집하여 계산하는 주요 시장 분석을 통해 학습율 또는 경험율을 도출한 결과, 단계적인 재생에너지 확장에 대한 압박과 단기 인플레이션 압박에도 불구하고 장기적으로는 재생에너지 가격 감소 및 기술 확산이 높아질 것이라고 전망했습니다.

추가적으로 기업과 금융기관의 전환 계획에 따른 전략을 소개했습니다. 기업의 전략 으로는 각 기업의 수요 변화와 리스크 크기 및 시기를 고려해야 한다고 강조합니다. 전세계 배출 향후 경로를 분석한 블룸버그 시나리오에 따르면, 현 시점부터 2050년까지 청정에너지 덕에 온실가스 배출이 줄어들며, 50년 이후에는 전기차, 산업 공정 및 교통의 전환으로 배출이 줄어듭니다. 이에 따른 원자재와 상품에 대한 수요에 따라 기업의 시장과 시장의 요구가 달라지게 됩니다. 따라서 기업의 현 수익 구조를 전환 시나리오에 적용하여 향후 신규 사업 확장 및 투자 확대를 고려하는 것이 중요한 전략이 될 것이라 언급합니다.

마지막으로 금융기관의 전략으로는 저탄소와 화석연료 두가지를 모두 고려해야 한다고 당부했습니다. 최근 기후 전환에 관해 집중하고 있는 3가지는 금융 배출/그린 파이낸싱 타겟/즉각적인 화석연료 철폐입니다. 그러나 3가지 이슈의 문제점으로 금융 배출을 줄이기 위해 기존 투자를 철회함으로 생기는 배출 전가의 문제, 다양한 타겟 지표로 비교할 수 없는 문제와 목표를 어떻게 이루겠다는 부분의 전체적 맥락 부재의 문제, 현실적으로 즉각적인 화석연료 철폐가 불가능한 부분을 언급했습니다. 따라서 친환경 에너지 그리고 화석연료의 투자 비율을 비교하여 저탄소 투자의 비율을 점차 높여가는 것이 우리의 넷제로 목표를 달성할 수 있다고 강조했습니다.

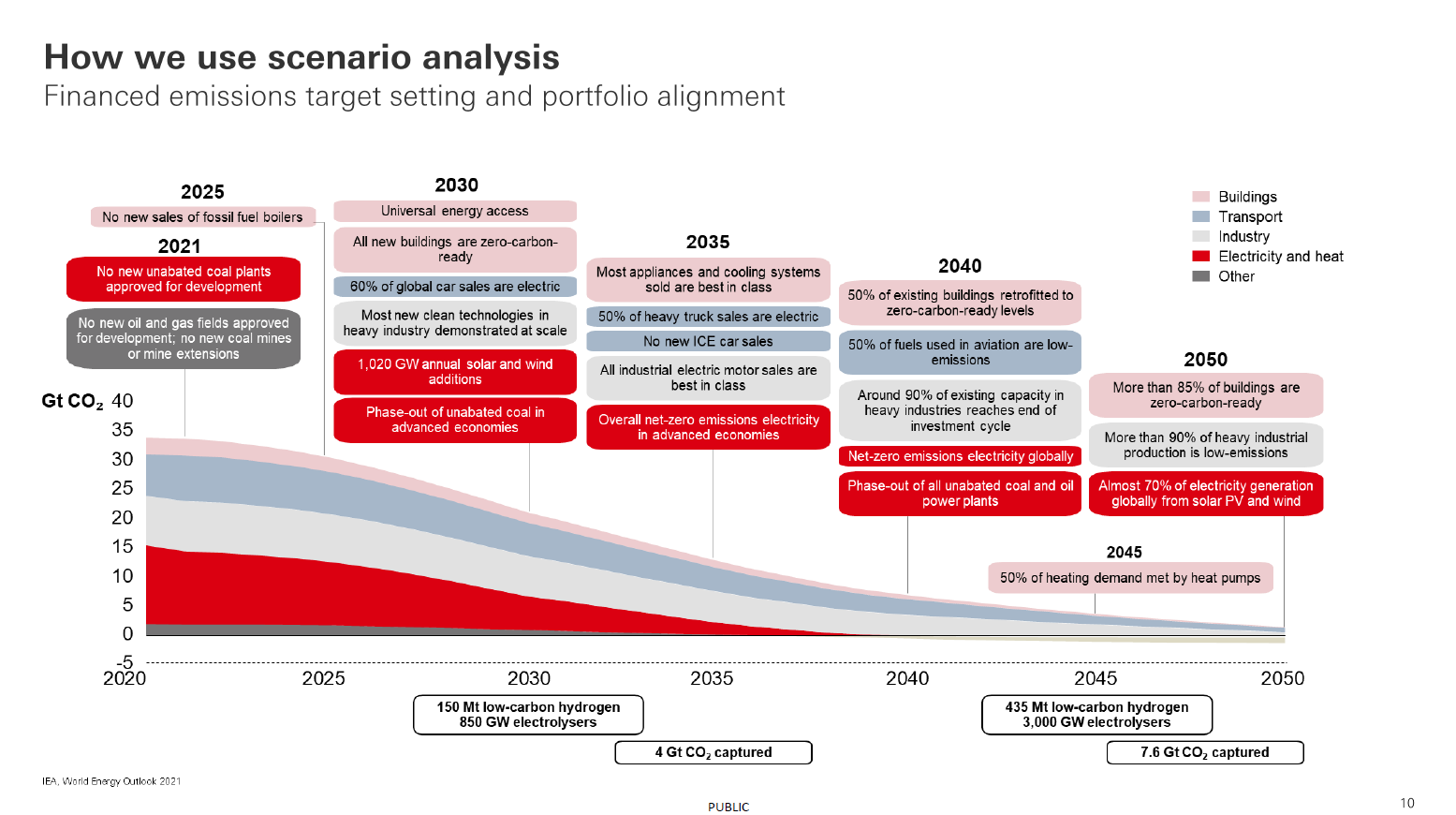

행사의 두 번째 세션은 HSBC 기후변화 부문장 Pritya PRAVINA가 ‘금융기관 전환 시나리오 적용 사례 분석’이라는 주제로 발제를 맡았습니다.

HSBC는 2050년까지 넷제로 목표가 있으며, IEA 시나리오를 레퍼런스로 삼아 2050년까지 넷제로 목표를 설정했습니다. 포트폴리오 내에서 현재 기업의 위치를 파악하여 예측 포트폴리오를 작성하였습니다.

발제 2: HSBC 넷제로 목표 및 포트폴리오

다음으로는 HSBC의 금융 배출량 산정 방법 및 섹터별 정보 수집 방식을 소개했습니다. HSBC는 PCAF 방법론을 활용하여 새로운 청정 기술과 탄소 집약적 기술 그리고 양자 파이낸싱을 고려합니다. 회사의 총 배출량 집약도를 줄여야 하기 때문에 고객들의 전환계획을 파악하는 것이 중요하다고 강조했습니다.

결론적으로 금융기관의 즉각적이고 신속한 조치가 필요하며, 남은 탄소 예산을 활용해서 1.5도 목표를 향해 기후변화를 제어해야 한다고 주장합니다. 이를 위해서는 장기 목표 뿐만 아니라 단기 목표가 필수적으로 필요하다고 덧붙입니다. 또한 시나리오 1개가 아닌 여러가지 시나리오를 종합 산정 및 협력하는 것이 중요하다고 강조합니다. 마지막으로 혼자 이끌어낼 수 없기 때문에 고객과 적극적으로 소통하는 것이 중요하다고 언급하며 이날 발제를 마쳤습니다.

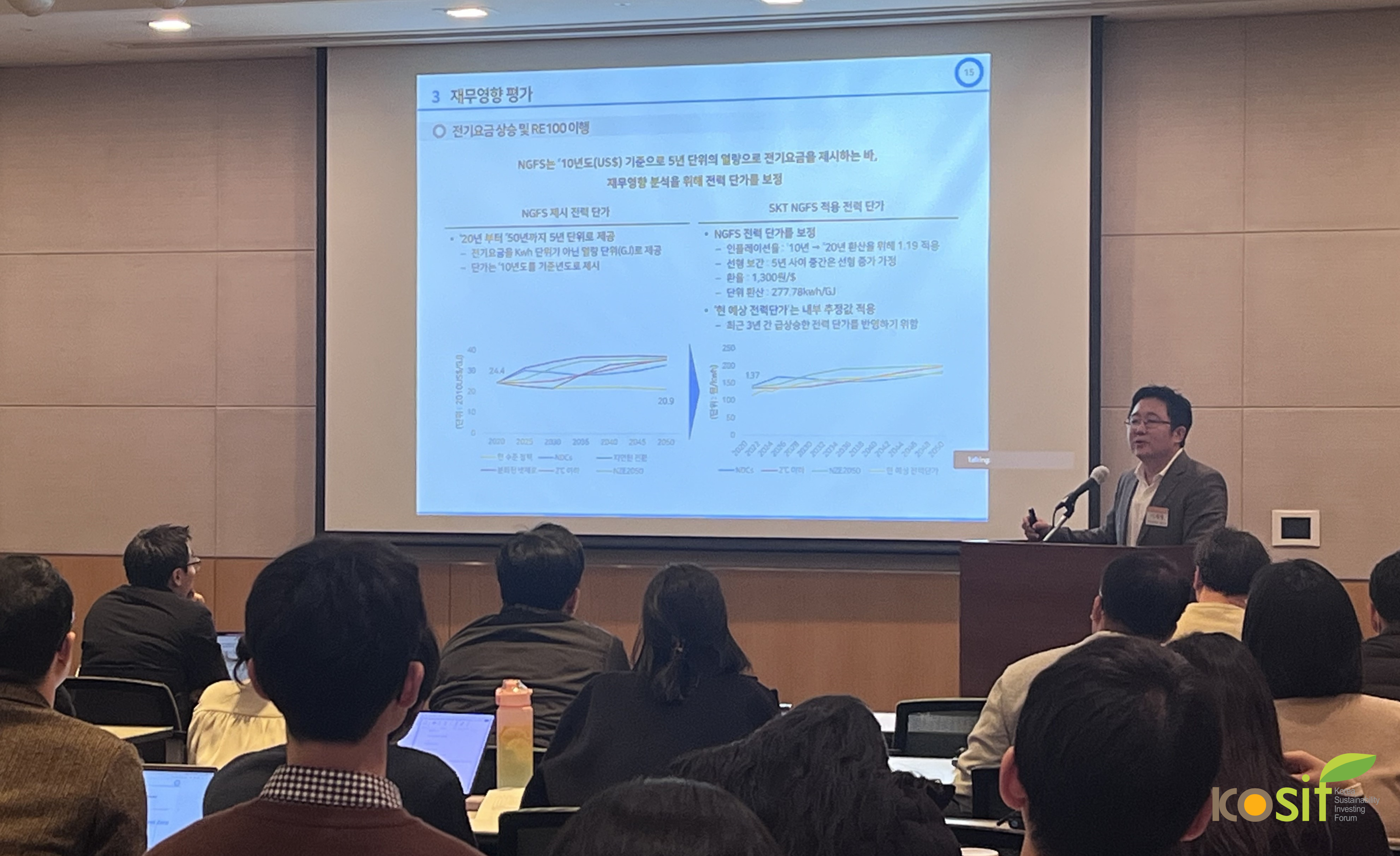

행사의 마지막 세션은 SK 텔레콤 환경정책팀 이재형 매니저(경제학 박사)가 ‘기업의 전환 시나리오 적용 사례 분석’이라는 주제로 발제를 진행했습니다.

발제 3 : SK 텔레콤 환경정책팀 이재형 매니저

이재형 매니저는 전환 리스크를 언급하기에 앞서 주요 리스크로 4가지 측면-기술, 시장, 평판, 법률 각각의 요소를 SKT의 상황에서 설명했습니다. 전환 리스크를 다룰 때는 시나리오를 선택하여 특정 환경에서 발생할 수 있는 리스크를 파악해야 하는데, SKT의 경우 IEA와 NGFS의 시나리오를 모두 복합적으로 반영하여 자체적으로 만들어낸 시나리오가 존재합니다.

SKT 전환 리스크 평가 결과, 2018년부터 진행한 넷제로 로드맵을 기준으로 현재 2050년 로드맵이 진행중입니다. 단계적으로 프레임워크를 완성해가고 있으며 전환리스크 요인에 따른 중대성 평가를 진행하기도 했습니다. 해당 과정에서 국내외 주요 통신 경쟁사들의 리스크를 파악하여 SK그룹 내 리스크 요인을 만들어내고 조정하여 기업 내 Climate TF와 ICT 인프라도 구축했다고 언급합니다. 중대성 평가 결과, SKT는 온실가스 배출권 가격 상승 / 전기요금 상승을 주요 전환리스크로 선정하여 관련 재무 영향을 산출했습니다. 여기에는 대전제를 필요로 하는데, 2030년에는 2020년 대비 온실가스 47.7% 감축 그리고 RE65 달성에 더해 2050년 넷제로 및 RE100 달성 목표를 대전제로 삼습니다.

이와 같이 SKT는 중대성 평가에 따라 배출권 가격 상승 및 전기요금 상승에 관한 리스크를 반영하여 정량적 수치를 논리적으로 커버할 수 있는 수준에서 전환 시나리오를 진행하였고, 다른 기업을 포함하여 최대한 많은 시나리오를 종합적으로 검토해보는 것이 필요하다고 강조합니다. 또한 기준 가격 자체를 평가해보고 기준선을 어떻게 적용할 것인지에 대한 고민과 함께 재무영향 금액을 연평균 데이터로 공개하는 방안에 대해 언급하며 이날 발제를 마쳤습니다.

※ 본 세미나는 한국TCFD얼라이언스 멤버기업을 대상으로 진행됬습니다. 멤버기업으로 활동하기를 희망하는 기업 및 금융기관은 아래로 문의주시기 바랍니다.

문의: 정병하 연구원(bhjeong@kosif.org), 김현정 선임연구원(hyunjung.kim@kosif.org)

|